Das Bank- und Finanzwesen steht wie viele andere Branchen auch vor einer Reihe neuer treibender Kräfte, die Veränderungen in sozialen, technologischen, wirtschaftlichen, ökologischen und politischen Bereichen bewirken. Darüber hinaus wird die durch die Pandemie hervorgerufene finanzielle Unsicherheit Investitionen, Unternehmen und Verbraucher über Jahre hinweg beeinflussen. Der Rückschlag hat zu einer Beschleunigung in einigen Bereichen geführt - mit einem verstärkten Fokus auf Fintech und Digitalisierung - sowie zu einem Überdenken konventioneller Systeme, um den wachsenden sozialen und ökologischen Anforderungen besser gerecht zu werden.

Diese so genannten treibenden Kräfte der Zukunft beeinflussen die Landschaft der Trends, Technologien und wichtigsten Akteure im Bank- und Finanzwesen erheblich. Dieses Zusammenspiel der Kräfte zu verstehen, ist der Ausgangspunkt für Umfeldanalysen in Organisationen, um die grundlegende Frage zu beantworten, wo im Innovationsmanagement der Fokus gesetzt werden soll (Where to Play).

In diesem Artikel stellen wir einige der treibenden Kräfte vor, die für die Zukunft der Bank- und Finanzbranche bedeutend sind, sowie die wichtigsten Trends, zukunftsweisende Technologien und Beispiele dafür, wie Unternehmen inmitten des Wandels Chancen erkennen.

→ Kostenloser Report: Zukunftsweisende Technologien im Bank- und Finanzwesen

Treibende Kräfte im Bank- und Finanzwesen

1. Verteilte Systeme werden die Finanzmärkte demokratisieren und disruptiv verändern.

Verteilte Systeme wie dezentralisierte Finanzen (DeFi) nehmen weiter an Fahrt auf, mit einem massiven Wachstum der Kryptowährungen und erschwinglicheren und automatisierten Investitionslösungen. DeFi und die Verfügbarkeit von Finanzwissen und -ressourcen führen gemeinsam zu einer allmählichen Umverteilung des globalen Kräfteverhältnisses. Es verlagert sich von den traditionellen Banken und Institutionen zu einer neuen Kohorte von Fintech-Startups sowie zu technisch versierteren, finanziell gebildeten Einzelpersonen, die ihre finanzielle Gesundheit selbst in die Hand nehmen wollen. Dieses Versprechen einer integrativeren und leichter zugänglichen finanziellen Zukunft hängt jedoch entscheidend von den neuen Governance-Strukturen und Vorschriften ab.

Zu den damit verbundenen Trends, die sich auf dezentralisierte Systeme beziehen, gehören Inclusive Finance (finanzielle Inklusion) und Financial Literacy (Finanzmarktwissen). Beide zielen darauf ab, zuvor benachteiligte Personen zu stärken und markieren eine Verlagerung der Kontrolle von zentralisierten Finanz- und Wohlstandsmächten - in erster Linie großen Institutionen in Europa und den USA - hin zu Einzelpersonen, ehemals ausgeschlossenen Gesellschaftsschichten und Schwellenländern.

Fintech ist eine Schlüsseltechnologie, die Inklusivität im Bank- und Finanzwesen ermöglicht. Sie bietet erschwingliche, skalierbare und maßgeschneiderte Lösungen für Personen, die keinen ausreichenden Zugang zu den üblichen Finanzdienstleistungen und -produkten haben. Steigende Investitionen in Fintech-Startups, die sich mit komplexen sozialen Herausforderungen und Lücken in der Finanzwelt befassen, einschließlich des mangelnden Zugangs zu Tools und Wissen, sind abzusehen.

Inspiration: Das indische Fintech-Unternehmen Finivis Pvt. Ltd. macht Bankhardware leichter zugänglich. Es hat einen White-Label-Mikro-Geldautomaten auf den Markt gebracht, um den Bedürfnissen ländlicher Gemeinden gerecht zu werden. Im Rahmen der Initiative der Reserve Bank of India zur Förderung der finanziellen Inklusion ist der einfach zu installierende Mego-Geldautomat mit Selbstbedienung nur halb so teuer wie ein Bankautomat und verursacht keine Wartungskosten.

2. Die Beschleunigung der Digitalisierung wird die Wettbewerbslandschaft weiter prägen.

Der digitale Wandel in der Bank- und Finanzbranche ist zwar schon lange im Gange, doch die Pandemie hat das Tempo enorm beschleunigt, und zwar eher aus Notwendigkeit als aus Bequemlichkeit. Da Kunden nicht in der Lage oder nicht gewillt sind, Bankfilialen aufzusuchen, und da die Konkurrenz durch Neobanken zunimmt, haben viele Finanzdienstleister ihre Online- und kontaktlosen Dienste ausgebaut. Dies stellt die Rolle und die Zukunft von stationären Filialen in Frage. Im Wettlauf um eine Omnichannel-Präsenz und eine gesteigerte Kundenzufriedenheit setzen traditionelle Finanzinstitute auf Innovation durch die Zusammenarbeit mit Fintech.

Mit der beschleunigten Digitalisierung wird auch der Übergang zu einer bargeldlosen Gesellschaft voranschreiten. Dies wird zum Teil durch den wirtschaftlichen und verhaltensbedingten Wandel hin zu einer "Low Touch Lebensweise" aufgrund der Pandemie vorangetrieben und durch die Verfügbarkeit und Annahme von No-Touch-Zahlungen weiter erleichtert.

Damit die Wirtschaftssysteme jedoch die Vorteile einer bargeldlosen, digital ausgerichteten Gesellschaft voll ausschöpfen können, müssen Regierungen, Banken und andere Finanzinstitute zusammenarbeiten, um die digitale Gleichstellung zu verbessern. Innovative Lösungen und die Einführung von Schlüsseltechnologien wie dem 5G-Mobilfunknetz sind erforderlich, um unterversorgten Gebieten einen erschwinglichen und nachhaltigen Zugang zum Internet und anderen digitalen Tools zu ermöglichen, die das Potenzial haben, die finanzielle Gesundheit zu verbessern.

Inspiration: Die National Payments Corporation of India hat ein digitales No-Touch Prepaid-Zahlungssystem mit der Bezeichnung e-RUPI eingeführt. Das System ermöglicht es Behörden und Unternehmen, einmalige Zahlungen an Begünstigte per SMS oder QR-Code zu leisten, ohne, dass Internet oder Bankkonten für den Zugriff auf die Gelder erforderlich sind.

3. Open Finance wird die Menschen befähigen, die Kontrolle über ihre finanzielle Gesundheit zu übernehmen.

Open Finance - die gemeinsame Nutzung der eigenen Finanzdaten mit vertrauenswürdigen Dritten - ist auf dem Vormarsch, da immer mehr Verbraucher und Unternehmen die Vorteile entdecken. Open Finance ermöglicht den Zugang zu einer breiteren Palette von Finanzprodukten und -dienstleistungen, einschließlich maßgeschneiderter und erschwinglicher Angebote. Open Finance kann personalisierte Finanz-Dashboards bereitstellen. Hier werden alle relevanten Kundendaten wie Cashflow, Ersparnisse, Versicherungsschutz und Investitionen zentralisiert und zusammen mit Produktmerkmalen und Preisen angezeigt. Diese transparente Lösung macht es einfach, die eigene finanzielle Situation zu verstehen und zu verbessern.

Open Finance basiert auf dem Prinzip des Dateneigentums, d.h. die Kunden sind Eigentümer der Daten, die sie erzeugen und den Finanzdienstleistern zur Verfügung stellen, und haben die Kontrolle darüber. Es beruht auf der Bildung von Partnerschaften zwischen Banken und Dritten außerhalb der Finanzbranche, einschließlich Technologieanbietern.

Durch die Nutzung der API-Economy können Unternehmen über die konventionellen Branchengrenzen hinaus diversifizierte Werte schaffen. Die API-Integration wird neue Geschäftsmodelle und Umsatzströme durch Banking-as-a-Service fördern, nach dem Vorbild von Product-as-a-Service-Angeboten.

Inspiration: Der in der Schweiz ansässige Finanzinfrastrukturanbieter SIX steigt in den Open-Banking-Bereich ein und bringt seine "bLink"-Plattform auf den Markt, die Banken und Drittanbieter über APIs miteinander verbindet. Die App ermöglicht die schnelle Integration neuer Funktionen in ihre Angebote, um Innovationen kontinuierlich zu fördern und ihren Endkunden ein einzigartiges Banking-Erlebnis zu bieten.

4. Sicherheit und Datenschutz werden die wichtigsten Unterscheidungsmerkmale für Finanzdienstleister sein.

Mit der zunehmenden Digitalisierung steigt auch die Notwendigkeit, die Sicherheit von Finanzsystemen zu verbessern, um Nutzer vor immer häufigeren und raffinierter werdenden Cyberangriffen zu schützen. Um den Erwartungen der Nutzer und den weltweit aufkommenden Datenschutzbestimmungen gerecht zu werden, muss die Sicherheit in der DNA einer Marke verankert sein. Von zentraler Bedeutung sind dabei transparente Datenschutzrichtlinien, verbesserte Softwarearchitekturen und Technologien zur Datenverschleierung wie Verschlüsselung und Tokenisierung. Infolgedessen gibt es in der gesamten Branche eine wachsende Nachfrage nach Sicherheitsexpertise und Fortbildung.

Die Unternehmen sind sich darüber im Klaren, dass strengere Sicherheits- und Datenschutzrichtlinien für das Wachstum im Bank- und Finanzwesen unabdingbar sind, und profitieren von der Einführung eines Data Secure by Design-Ansatzes. Dies bedeutet, dass die Datenethik - einschließlich der Art und Weise, wie Daten gesammelt, verwendet, offengelegt und geschützt werden - ein integraler Bestandteil der Gestaltung und Ausführung jeder Facette des Business wird, sowohl intern als auch an den Schnittstellen zum Kunden.

Fortschritte im Bereich der Technologien zur Verbesserung des Datenschutzes (Privacy Enhancing Technologies, PET) helfen Bank- und Finanzinstituten, die aufkommenden Datenvorschriften einzuhalten und die Forderungen ihrer Kunden nach mehr Sicherheit und Datenschutz zu erfüllen. Dazu gehören die Multi-Faktor-Authentifizierung sowie Gesichtserkennung und Biometrie zur Identitätsüberprüfung.

Inspiration: Das irische Security-Startup Evervault bietet Verschlüsselung durch API-Integration. Evervault richtet sich in erster Linie an Entwickler:innen in Unternehmen, die mit sensiblen persönlichen Daten und geistigem Eigentum zu tun haben, und ermöglicht es ihnen, mit seiner „Encryption as a Service“ Lösung, Sicherheit in ihre Anwendungen und Plattformen einzubetten, während diese entworfen werden.

5. Verantwortungsvolles Investieren wird die künftigen Erfolgskriterien von Unternehmen beeinflussen.

Umwelt-, Sozial- und Governance-Kriterien (ESG) werden für Anleger und Finanzdienstleister immer wichtiger. Es gibt immer mehr Erkenntnisse darüber, dass die Integration von ESG-Zielen in die Kapitalmärkte nicht nur zu nachhaltigeren Märkten führt und bessere gesellschaftliche Auswirkungen hat, sondern auch aus finanzieller Sicht sinnvoll ist. Institutionelle Anleger richten zunehmend ESG-Anlagefonds und börsengehandelte Fonds ein, um jüngere Anleger anzusprechen, die Nachhaltigkeit und guter Unternehmensführung eine größere Bedeutung schenken.

ESG-Investitionen sind auf dem Vormarsch. Die Verbraucher setzen ihr Geld dort ein, wo es ihrer Moral entspricht, und verlangen, dass die Unternehmen dasselbe tun. Während es früher als reine Philanthropie von Unternehmen angesehen wurde, ist es heute von finanzieller Bedeutung, über die Einhaltung der Vorschriften hinauszugehen und sicherzustellen, dass Investitionen einen positiven Nettoeffekt (sozial und ökologisch) haben, um einen Wettbewerbsvorteil zu erzielen.

Von zentraler Bedeutung für die Einhaltung der ESG-Richtlinien ist die Notwendigkeit einer radikalen Transparenz in allen Geschäftsbereichen und Wertschöpfungsketten. Eine Möglichkeit, dies zu erreichen, ist der Einsatz der Distributed Ledger Technology (DLT), um die Transparenz von Transaktionen und die Rückverfolgbarkeit der Lieferkette zu verbessern. Die DLT fördert auch das wachsende Interesse an "Impact Tokens", die als Nachweis für eine positive Auswirkung einer bestimmten Investition dienen können.

Inspiration: Das in Singapur ansässige Fintech-Unternehmen Hashstacs Pte Ltd (STACS), das sich auf ESG-Finanzierung und hochwertige Emissionsgutschriften konzentriert, hat sich dem neuen globalen Startup-Engagement-Programm Start Path von Mastercard angeschlossen. Durch das Programm will STACS die Blockchain- und Digital-Asset-Technologie für ESG sicherer und leichter zugänglich machen.

6. Algorithmic Finance wird die Zukunft der Finanzdienstleistungen bestimmen.

Das Bank- und Finanzwesen wird durch die zunehmende Verbreitung künstlicher Intelligenz (KI) immer "intelligenter". KI-Technologien wie die Verarbeitung natürlicher Sprache (Natural Language Processing, NLP) und prädiktive Analysen verbessern die Kundenbindung und die Produktivität der Mitarbeiter von Finanzdienstleistern. Finanzinstitute entwickeln KI-Lösungen, die Anomalien in Transaktionen oder in der Kommunikation erkennen, die auf potenzielle Bedrohungen hindeuten, und die bei der Berichterstattung und Einhaltung gesetzlicher Vorschriften helfen. Algorithmische Handelssysteme werden immer ausgefeilter in ihrer Fähigkeit, neue Markttrends zu antizipieren, und sind auch für Privatanleger leichter zugänglich.

Während automatisierte Anlagelösungen und Robo-Advisors den Zugang zu Investitionen erleichtern und eine größere finanzielle Unabhängigkeit für den Durchschnittsverbraucher versprechen, ist die Regulierung von Big Tech eine Grundvoraussetzung für die Gewährleistung unvoreingenommener Algorithmen und eines robusten Datenschutzes.

Viele dieser Funktionen stützen sich auf Algorithmen des maschinellen Lernens. Diese sind in der Lage Probleme zu lösen, die über die Rechenkapazität herkömmlicher Algorithmen hinausgehen, indem sie Schlussfolgerungen aus Daten extrapolieren und ihre eigenen Regelsätze bilden.

Inspiration: Das deutsche SaaS-Startup Taktile ist davon überzeugt, dass viele der Herausforderungen, mit denen die Finanzdienstleistungsbranche konfrontiert ist, durch die Verbindung, Erweiterung und Verwaltung von Daten gelöst werden können. Durch die Machine Learning Plattform von Taktile, die aus automatisch skalierenden Mikroservices besteht, erhalten Unternehmen verwertbare Erkenntnisse für eine bessere Entscheidungsfindung.

Eine Branchenperspektive beim Umfeldscanning hilft Unternehmen, ihren Fokus und ihre Ressourcen optimal auszurichten. Ein Verständnis für die technologischen Entwicklungen und Trends, die in ihrer Branche Chancen für die Zukunft bieten, hilft Unternehmen die nötige “Innovation Intelligence” zu erlangen, um entscheidende, strategische Maßnahmen zu ergreifen und letztendlich einen Wettbewerbsvorteil zu erzielen.

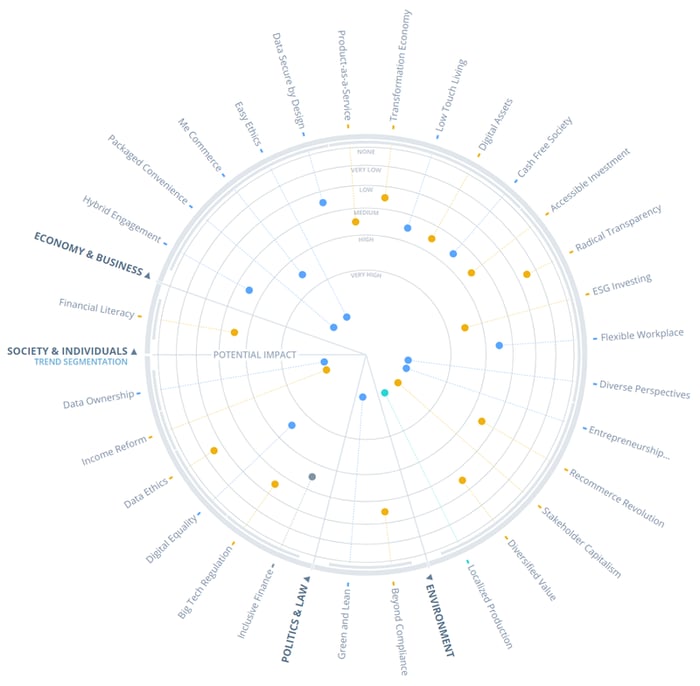

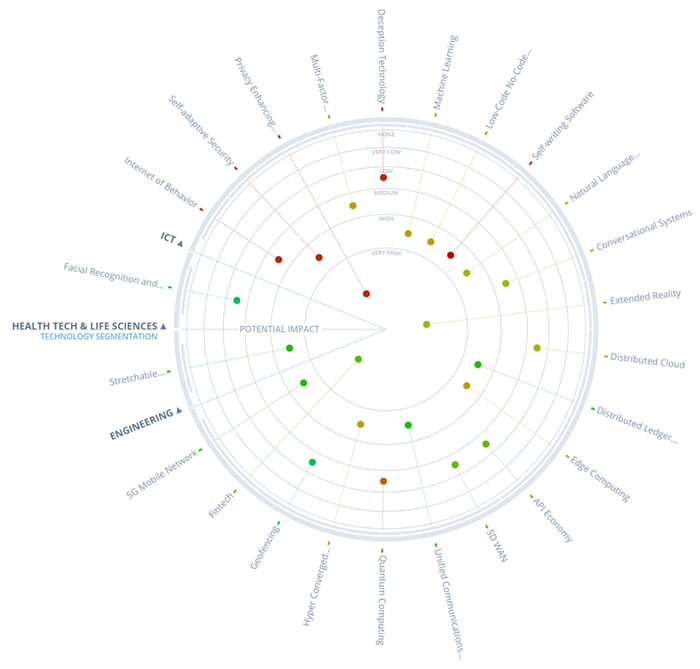

Entdecken Sie den ITONICS Teaser Technologieradar und den Teaser Trendradar mit den wichtigsten Elementen für das Bank- und Finanzwesen.

Zukunftsweisende Technologien für das Bank- und Finanzwesen

Die wichtigsten Trends für das Bank- und Finanzwesen

Downloaden Sie unseren Branchenbericht zu zukunftsweisenden Technologien im Bank & Finanzwesen, um mehr darüber zu erfahren, wie die oben beschriebenen Kräfte die Technologielandschaft in der Branche beeinflussen. Setzen Sie sich mit dem Technologiescouting Ihres Unternehmens auseinander und entdecken Sie die Technologien, die das größte Potenzial für bedeutsame Innovationen in den nächsten drei bis 5 Jahren haben